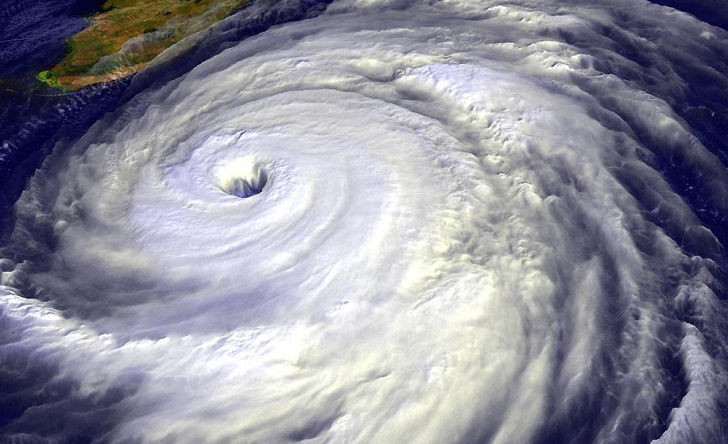

Tandis que le troisième trimestre de l’année 2017 restera comme l’un des plus coûteux dans l’histoire de l’assurance, du côté des réassureurs, les estimations de pertes ne cessent de grimper. Ainsi, selon le réassureur Swiss Re, les pertes totales assurées liées aux ouragans Harvey, Irma et Maria ainsi qu’aux tremblements de terre au Mexique s’élèveraient à environ 122 milliards de dollars (G$).

Au sein de l’industrie, de nombreux commentaires suggèrent que le marché de la rétrocession pourrait être durement touché, et il sera intéressant de voir comment ce marché réagira au 1er janvier 2018, au moment des renouvellements.

Plus de 4 G$ de pertes pour Munich Re

Selon les estimations actuelles - qui sont toujours empreintes d'une incertitude considérable - Munich Re anticipe des pertes de 4,06 G$, après rétrocession, pour les seuls trois ouragans qui ont balayés la Caraïbe et les États-Unis. Si l'on inclut les pertes pour les autres catastrophes naturelles - notamment les tremblements de terre au Mexique, les pertes globales s'élèvent à 4,8 G$ au troisième trimestre.

Ainsi, pour la période de juillet à septembre 2017, le réassureur allemand affiche une perte de 2.10 G$.

Pourtant, le 15 mars dernier, Munich Re avait pourtant annoncé des prévisions de bénéfices pour 2017 de l'ordre de 3 à 3,6 G$. Mais au mois de septembre, la société avait rapporté que les pertes sévères liées aux ouragans Harvey et Irma entraîneraient probablement une perte pour le troisième trimestre et pourraient compromettre son objectif de bénéfice pour 2017. Depuis, l'ouragan Maria a allongé la liste des dommages générés dans la zone Caraïbe.

Lourdes pertes pour Swiss Re

Au troisième trimestre, Swiss Re estime que l’effet combiné des ouragans et des tremblements de terre au Mexique devrait générer des pertes d’environ 4,62 G$, un montant net de rétrocession et avant impôt. Le réassureur estime que le total des pertes assurées sur le marché de l'industrie causées par ces événements est d'environ 122 G$.

Pour David Cole, directeur financier du groupe, tient toutefois à rassurer (!) les clients du réassureur suisse. « Swiss Re conserve une position de capital très solide et une grande flexibilité financière pour répondre aux besoins de ses clients, répondre aux évolutions du marché et réaliser ses priorités en matière de gestion de capital », souligne-t-il.

Exposition limitée pour Scor

Bien que muni d'une protection efficace contre la rétrocession afin d’atténuer les impacts des sinistres catastrophiques, Scor mise sur une perte nette avant impôt de près de 900 M$ au troisième trimestre.

L’assureur et réassureur domicilié en France précise par ailleurs que sa protection de rétrocession s’élève à 40 % des pertes et couvre environ 600 G$, ce qui suggère une perte brute totale d'environ 1,5 G$. Pour les neuf premiers mois de 2017, le résultat net du réassureur mondial devrait se chiffrer à 37,5 M$.

Près de 800 M$ pour Zurich

Zurich Insurance Group (Zurich) estime actuellement les pertes liées aux sinistres du troisième trimestre de 2017 à environ 900 M$ nets de réassurance et avant impôts. L'évaluation finale devrait prendre du temps en raison de la nature des événements, estime le réassureur.

Après impôts, les pertes devraient s'élever à environ 795 M$ mais ne devraient pas avoir d'impact significatif sur la solidité financière globale et la flexibilité du capital du groupe, précise Zurich dans un communiqué.