Moody’s Investors Service (Moody’s) est toujours d’avis que les perspectives sont stables pour le secteur de la réassurance à l’échelle mondiale, mais s’attend à ce que la hausse des tarifs se poursuive en assurance de dommages en raison des changements climatiques, de l’inflation et de la demande.

En effet, les acheteurs de réassurance s’attendent à une hausse rapide des tarifs en 2023. L’inflation, qui fait augmenter le coût des sinistres, est l’un des principaux risques qui menacent les perspectives du secteur.

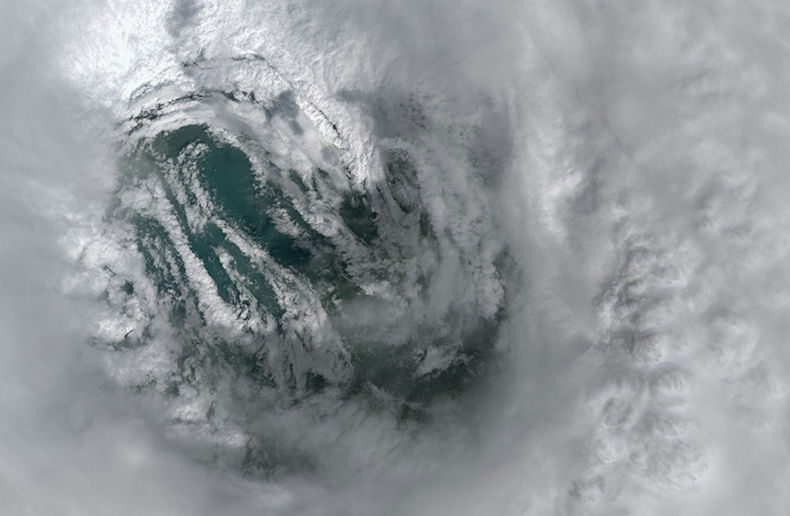

Selon Moody’s, les récentes catastrophes et la perception de risque accrue depuis la pandémie de COVID-19 ont alimenté une forte demande, tant chez les assureurs en première ligne que chez les réassureurs. « Ces sinistres et les inquiétudes entourant les changements climatiques ont amené le secteur tout entier à réévaluer le risque de catastrophe. Nombre de réassureurs ont commencé à réduire leurs capacités », indique l’agence de notation et de recherche dans la note qui accompagne la publication de deux rapports sur le secteur de la réassurance.

« Les bénéfices des réassureurs sont en baisse depuis plus de dix ans et ils ont faibli et fluctué dans les cinq dernières années à cause des demandes de règlement liées à la COVID-19 et aux catastrophes naturelles », souligne Helena Kingsley-Tomkins, vice-présidente de Moody’s.

Cependant, les bénéfices devraient s’améliorer grâce à la hausse des tarifs et des taux de rendement des investissements au cours de la période étudiée par l’agence, à condition qu’aucune catastrophe démesurée ne se produise. Les augmentations de tarifs qui ont lieu depuis 2017 ont effectivement contribué à l’amélioration continue des résultats techniques. En 2021, le ratio combiné normalisé du secteur a été de 98 %, son meilleur depuis 2012. (Sont exclus les sinistres liés à la COVID-19, les reprises de provisions et les sinistres de catastrophe supérieurs à la moyenne.)

« Bien que nous nous attendons à ce que la performance financière du secteur s’améliore, les bénéfices de 2022 seront probablement contrastés et pâtiront des pertes non réalisées relatives aux placements obligataires et à la volatilité des marchés », écrit l’agence dans son rapport intitulé Stronger earnings prospects and solid balance sheets underpin stable outlook. Les réassureurs des États-Unis et des Bermudes ont rapporté d’excellents résultats, tandis qu’en moyenne, ceux de l’Europe ont déclaré des ratios combinés inférieurs pour la même période.

L’étude de Moody’s indique que l’inflation est l’une des principales menaces et qu’elle freine déjà la croissance des bénéfices dans certaines branches. « En demeurant élevée pendant longtemps, l’inflation pourrait faire augmenter les coûts liés aux soins médicaux et à long terme, si bien que le coût des sinistres ira croissant et que le risque serait concentré dans les branches longues de la responsabilité civile », ajoute-t-on dans le rapport.

Une hausse des tarifs bientôt à prévoir

Parmi les acheteurs de réassurance sondés par Moody’s, 40 % s’attendent à une hausse des tarifs de plus de 7,5 % dans la branche biens. Selon l’agence, la demande augmente parce que les entreprises veulent se protéger davantage dans ce contexte d’inflation qui fait grimper la valeur de remplacement des biens.

La demande dans la branche accidents est relativement stable, « même si une grande majorité [des répondants] s’attend également à ce que le coût des sinistres continue de tendre à la hausse », écrivent les chercheurs de Moody’s dans un deuxième rapport, Buyers’ survey indicates claims inflation is driving reinsurance pricing momentum.

« On ne s’attend pas à ce que les tarifs augmentent autant dans la branche accidents que dans la branche biens, mais 82 % des répondants prévoient une hausse qui, pour 15 % d’entre eux, pourrait dépasser 7,5 %. Les cédants prévoient que des tendances à plus long terme continueront de faire croître les tarifs dans la branche accidents, notamment l’augmentation du coût des sinistres à cause de la publicité intensive des avocats et de leur participation aux réclamations, du financement des litiges par des tiers, de la hausse des dommages-intérêts déterminés par les jurys, et de la hausse des frais médicaux. »

Cette inflation sociale, prévient-on, pourrait faire diminuer les reprises de provisions. Par ailleurs, on prévoit que les sinistres aéronautiques russes seront comparables à une catastrophe naturelle de taille moyenne. On ajoute que le conflit entre la Russie et l’Ukraine vient aggraver le risque de cyberattaque majeure, ce qui pourrait avoir d’importantes répercussions sur les bénéfices.

Cyberrisques : une protection inadéquate

Dans son deuxième rapport, Moody’s dit avoir constaté une baisse du nombre d’acheteurs qui pensent que les compagnies de réassurance fournissent des solutions de protection et de transfert de risque adéquates dans le segment des cyberrisques. Les répondants s’attendent à ce que l’incertitude entourant le conflit militaire ukrainien exerce une pression à la hausse sur les tarifs dans ce segment.

« Seulement 37 % des répondants ont dit que les réassureurs fournissent actuellement des capacités suffisantes et des solutions de transfert de risque appropriées en matière de cyberrisques, alors qu’ils étaient 50 % l’an dernier. »

Souscription, demande et taux d’intérêt soutiennent la rentabilité des réassureurs

Enfin, dans son premier rapport, Moody’s indique que les tarifs de réassurance augmenteront en raison de la discipline exercée en souscription et de la forte demande en général. En outre, la hausse des taux d’intérêt sera favorable aux revenus de placement du secteur, contribuant ainsi à sa rentabilité.

D’ailleurs, la hausse des taux contribuera également à leur solvabilité. « Selon l’information communiquée par les sociétés, une augmentation des taux d’intérêt de 50 points de base ajouterait 10 points de pourcentage en moyenne au ratio de solvabilité des réassureurs. »

Les ratios combinés sous-jacents (à l’exclusion des sinistres liés à la COVID-19, des reprises de provisions et des sinistres de catastrophe supérieurs au budget) ont touché en 2021 leur plus bas niveau en neuf ans, « signe que le bénéfice technique s’est amélioré ». L’agence ajoute que la demande restera vigoureuse tandis que les perceptions du risque évoluent.