Les assureurs lancent massivement depuis l’automne de nouveaux produits d’assurance vie permanente ajustés aux règles fiscales de 2017. Dans d’autres cas, ils ont modifié des produits existants pour se conformer.

L’ère des polices fiscalement généreuses s’est achevée avec l’entrée en vigueur le 1er janvier des changements à la Loi canadienne de l’impôt sur le revenu. La capacité d’accumuler des fonds sans affecter le statut de police exonérée a fondu pour les assurances vie permanentes. L’assurance vie universelle a été particulièrement affectée dans sa capacité d’épargne sans impôt. Les effets se font surtout sentir auprès des assurés à valeur nette élevée.

Selon son âge et la durée de vie de la police, l’assuré peut accumuler jusqu’à six fois moins de fonds exonérés d’impôt dans les vies universelles. Pour l’actionnaire d’une société, la partie du capital-décès de sa police qui pourra être créditée au compte de dividendes en capital sera moindre. C’est alors la succession qui touchera moins de fonds exonérés d’impôt.

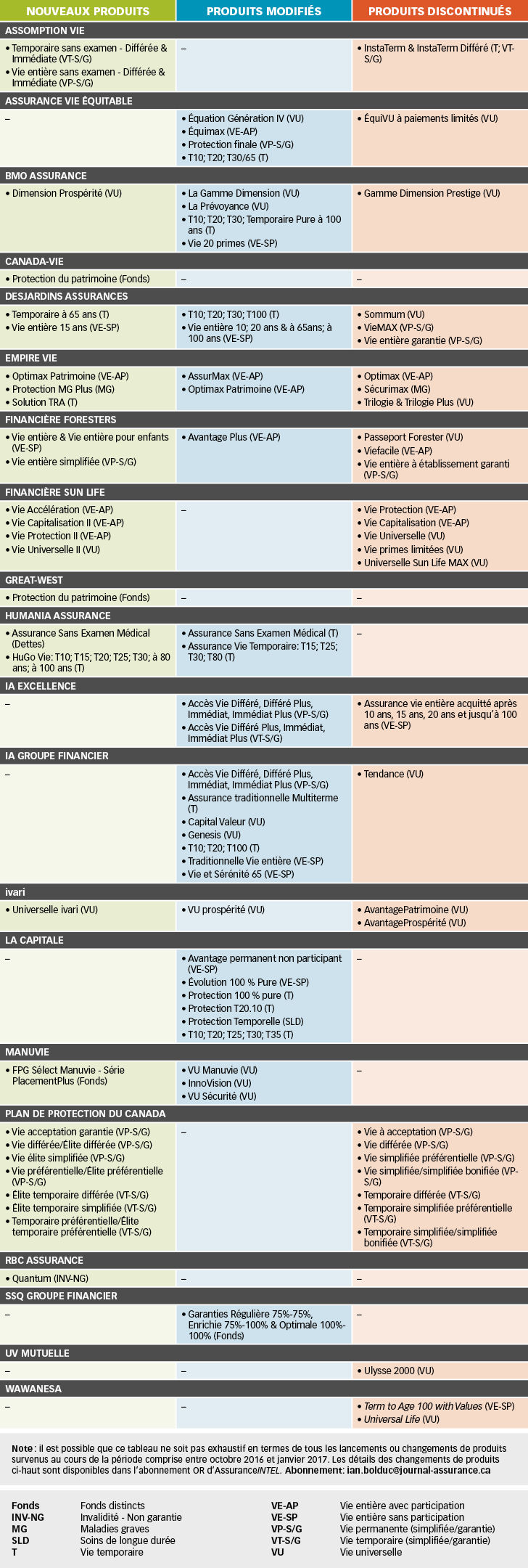

Les assureurs ont dû ainsi remanier plusieurs produits ou les remplacer par des nouveaux. Un tableau compilé par le centre de vigie des produits d’assurance de personnes AssuranceINTEL révèle que les lancements de produits ont été légion depuis octobre 2016. La nouvelle fiscalité a suscité une majeure partie de cette hyperactivité, qui s’est étirée jusqu’en janvier.

Parfois, des produits éconduits n’ont pas été remplacés. Par exemple, Empire Vie a annoncé dans ses résultats de 2016 qu’elle ne commercialiserait plus d’assurance vie universelle. L’assureur avait agi rapidement, éliminant dès le 15 octobre ses vies universelles Trilogie et Trilogie Plus. Du même coup, la vie entière avec participations Optimax patrimoine venait remplacer Optimax. Le 8 février, l’assureur a ajouté une option de paiement en huit primes à Optimax Patrimoine, et à un autre produit avec participations, AssurMax.

Le 1er octobre, Wawanesa Life a discontinué son produit Universal Life. Le 7 octobre, UV Mutuelle a discontinué sa vie universelle Ulysse 2000. Ces deux assureurs n’ont pas encore annoncé de produits les remplaçant.

En vie entière

Du côté de la vie entière, Financière Foresters a évincé Viefacile le 16 décembre, et iA Excellence Assurance vie entière acquittée après 10 ans, 15 ans, 20 ans et jusqu’à 100 ans, le 28 décembre. Distributeur privilégié de Foresters qui commercialise des produits de sa marque, mais souscrit par l’assureur, Plan de Protection du Canada a lancé sept produits le 28 octobre pour remplacer la série qu’elle éliminait. La fiscalité a joué un rôle pour certains d’entre eux.

Financière Sun Life a mis fin le 1er janvier à Vie Protection Sun Life avec participation, Vie Capitalisation Sun Life avec participation, Vie universelle Sun Life, Vie primes limitées Sun Life et Universelle Sun Life MAX. L’assureur a lancé à la même date Vie Accélération Sun Life avec participation, Vie Protection Sun Life avec participation II, Vie Capitalisation Sun Life avec participation II et Vie universelle Sun Life II.

Sun Life avait fait preuve de largesse envers ses conseillers en leur permettant de faire accepter jusqu’au 31 décembre un montant d’assurance vie temporaire provisoire qui pouvait aller jusqu’à 10 M$. L’assureur a ainsi pu accepter les derniers risques jusqu’à cette date. Il peut maintenant transformer ces polices provisoires en polices dotées des avantages de 2016. Il a jusqu’au 31 mars 2017 pour les remettre au client.

Pour sa part, Desjardins Assurances lancera une vie universelle le 23 avril 2017. L’assureur a mis fin le 1er janvier à sa plateforme d’assurance vie universelle Sommum. Plus tard en janvier, Vie entière garantie (la version à émission simplifiée seulement) et VieMAX ont aussi été écartés.

Le 14 novembre 2016, ivari a lancé Universelle ivari avec boni, Universelle ivari sans boni ainsi qu’une version rehaussée de sa vie universelle Prospérité. Le 5 décembre, l’assureur a discontinué deux de ses produits d’assurance vie universelle : AvantageProspérité et AvantagePatrimoine. Changement notable, Universelle ivari n’accepte plus les couvertures d’assurance à vies multiples alors que les trois anciens produits acceptaient jusqu’à 15 vies.

Les vies multiples écopent

Plusieurs autres assureurs ont coupé court à la couverture pour vies multiples, dont Assurance Vie Équitable, iA Groupe financier et SSQ Groupe financier lorsqu’ils ont modifié leurs produits d’assurance vie universelle existants. Desjardins Assurances et Financière Sun Life ont opéré ce changement par l’entremise de leurs nouveaux produits d’assurance vie universelle.

Manuvie a conservé la protection sur ses produits Innovision et VU Sécurité, qui offre de couvrir jusqu’à 20 vies. L’assureur ne l’a jamais offert sur VU Manuvie.

BMO Assurance a modifié deux de ses trois produits d’assurance vie universelle, La Prévoyance et Gamme Dimension, et a conservé la couverture pour vies multiples jusqu’à six assurés, dans les deux cas. Il a par contre discontinué le produit Gamme Dimension Prestige. Par ailleurs, l’assureur a confirmé au Journal de l’assurance que son nouveau produit, Dimension Prospérité, conservera la caractéristique multivie.

Lors d’une entrevue accordée au Journal de l’assurance sur la fin de Sommum, Nathalie Tremblay, chef de produits vie et santé, développement et mise en marché de Desjardins Assurances, a expliqué que la plateforme de vie universelle n’aurait pu être reconduite telle quelle avec les règles fiscales actuelles, pas plus que toute vie universelle offerte au Canada depuis le 1er janvier 2017. La chef de produits de prestations du vivant a fait savoir que la protection pour vies multiples est une autre victime de la nouvelle fiscalité.

Mme Tremblay a expliqué que même si la couverture à vies multiples peut couvrir par exemple les associés dans une entreprise, il était courant de voir un couple assuré en vertu de cette option. Souvent, l’un des conjoints avait le plus gros fonds accumulé et générait l’espace fiscal le plus grand. L’autre avait un moindre fonds accumulé.

« Peu importe qui décédait le premier, le survivant pouvait se voir verser en franchise d’impôt le fonds accumulé selon l’espace fiscal le plus grand. Le fisc a mis son holà : il faut maintenant attribuer la juste part d’accumulation à chacun des assurés », a précisé Mme Tremblay.

Hausse des prix

La vague de produits s’accompagne d’une hausse des prix. Par exemple, SSQ Groupe financier a changé ses prix de vie permanente le 24 janvier. Sont touchés les produits Vie universelle SSQ à cout d’assurance uniforme T100 (VU T100), Temporaire 100, Vie entière 100 et Vie entière 20. Pour les trois premiers produits, la hausse moyenne atteint 7 %. Pour le produit à paiement accéléré Vie entière 20, elle est de 12 %.

SSQ n’est pas seul. De l’avis général, tous les produits permanents seront affectés. L’assurance vie universelle à cout nivelé et l’assurance permanente à paiement accéléré verront hausser leur prix de façon plus significative. « Nous n’avions pas augmenté nos taux à l’automne 2016 afin de simplifier le processus de souscription des nouvelles affaires jusqu’à la fin de l’année. Cette hausse, comparable à celle de l’industrie, nous permet de demeurer compétitifs », a commenté l’assureur dans son avis aux conseillers.

Comme un problème arrive rarement seul, la hausse de taxe sur les primes dans certaines provinces a forcé SSQ à apporter une légère augmentation aux primes minimums requises pour couvrir le cout des avenants d’assurance vie universelle. « Le cout des avenants demeure toutefois inchangé », a précisé l’assureur dans son bulletin. Terre-Neuve et Labrador a fait passer cette taxe de 4 % à 5 % le 1er juillet 2016, et l’Île-du-Prince-Édouard de 3,5 % à 3,75 % le 1er janvier 2017.

L’impact des bas taux d’intérêt

Pour sa part, La Capitale a haussé le prix de ses produits d’assurance vie entière sans participation Avantage, Protection 100 % Pure et Évolution 100 % Pure, ainsi que de sa vie universelle Fructivie payable la vie durant et à paiement limité, et son produit de vie entière non participant Avantage permanent non participant payable la vie durant et à paiement limité. Dans un avis aux conseillers, elle a attribué cette hausse au contexte persistant de bas taux d’intérêt conjugué à la réforme fiscale du 1er janvier 2017.

Produits d’assurance de personnes :

ce qui a changé depuis le 1er janvier 2017