La propension des consommateurs à magasiner leurs prêts hypothécaires a amené de la croissance par ricochet dans le courtage d’assurance crédit, qui table de plus en plus sur Internet et le référencement.

L’assurance crédit, ou assurance créancier, n’est plus que l’apanage des banques. Les assureurs, qui autrefois leur faisaient concurrence avec de simples produits temporaires indifférenciés, sont passés à l’attaque depuis les années 2000 avec un concept : celui du produit qui couvre l’ensemble des prêts d’un ménage, tant en assurance invalidité qu’en assurance vie. Les consommateurs férus d’Internet se ruent sur ce produit simple qui couvre, entre autres, les marges de crédit, les prêts étudiants, la location d’automobiles et autres prêts personnels.

Le conseiller ne perd pas pour autant sa place dans le cycle de vente. Un sondage mené par LIMRA auprès de 1 200 Canadiens, en 2012, a révélé que 61 % des « branchés » utilisent Internet pour s’informer, mas très peu pour acheter. Pour 32 % des Canadiens sondés, le déclencheur d’achat reste le conseiller, alors que l’Internet n’a rempli ce rôle que dans 7 % des cas.

Selon Charles Parent, vice-président markéting et développement de produits à L’Excellence, le courtage en prêts hypothécaires contribue à l’essor du marché de l’assurance crédit. « Assurance-prêt Universelle connait une croissance dans les doubles chiffres, depuis son lancement, en 2006, a-t-il révélé en entrevue au Journal de l’assurance. Sa popularité tient largement aux besoins d’assurance hypothécaire. »

Les conseillers en assurance tissent d’ailleurs des liens avec des professionnels près des créanciers pour en profiter. « Nous observons que plusieurs de nos conseillers concluent des partenariats avec des courtiers en valeurs mobilières et en prêts hypothécaires pour échanger des références », dit M. Parent.

Distribuée à travers le Canada par le réseau indépendant et les agences de carrière de l’Industrielle Alliance, Assurance-prêt Universelle est, à la base, une assurance invalidité. L’assurance vie est offerte en avenant. « Plus de 70 % du temps, nous vendons l’assurance vie en plus de l’invalidité », a confié M. Parent.

Plusieurs caractéristiques avantagent les assureurs par rapport aux banques. La banque est bénéficiaire de l’assurance, alors que c’est l’assuré qui est bénéficiaire du produit des assureurs. Le montant d’assurance vie bancaire décroit avec le solde du prêt, alors que celui de l’assureur demeure fixe. Enfin, comme la police d’assurance est indépendante de l’institution prêteuse, l’assuré peut changer de banque et conserver sa police.

« La tendance dans le marché hypothécaire veut que les clients magasinent fréquemment le taux d’intérêt de leur prêt hypothécaire. S’ils trouvent un meilleur taux ailleurs, le produit d’assurance crédit des assureurs leur permet de changer d’institution financière sans affecter leur assurabilité », rappelle-t-il.

Concurrent sur les talons de L’Excellence, Humania Assurance offre un produit similaire, appelé Assur-Dette. Lancé plus récemment, il connait aussi un fort succès. « Nous vendons 3 000 polices par an et avons une croissance annuelle de 20 %, depuis le lancement d’Assur-Dette, en 2010, et nous avons à ce jour une croissance de 10 %, par rapport à 2012 », a révélé le vice-président du markéting et du développement des produits d’Humania, Stéphane Rochon.

Si la croissance semble belle pour tous les joueurs, M. Rochon souligne que la vente de ce produit requiert une courbe d’apprentissage de la part du conseiller. « Lorsqu’il vend ses premières polices pour remplacer celles d’une caisse populaire ou d’une banque, il sait ensuite quelles caractéristiques mettre de l’avant et quoi dire au client », croit-il.

Le marché a encore de beaux jours devant lui, estime M. Rochon. « Nous irons chercher encore pas mal de polices avant que le marché n’arrive à maturité. » Le potentiel repose sur le fait que le produit est facile à vendre et qu’il remplace celui d’un concurrent, plutôt que d’obliger le client à sortir de l’argent de ses poches. « Si le client aime les avantages d’un produit d’assureur, le conseiller peut ensuite le présenter simplement comme un transfert de prime de la caisse ou de la banque vers la compagnie d’assurance », dit-il.

Le réseau de distribution convaincu

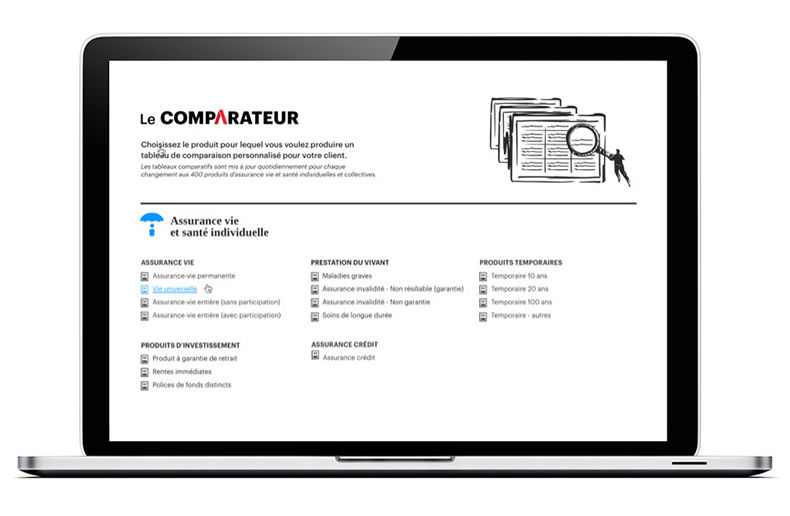

L’agent général Pro Vie assurances mise à la fois sur Internet et sur le référencement pour développer ses marchés. Pour celui de l’assurance crédit, c’est Internet qui se distingue comme la principale avenue de croissance. « Nous recevons beaucoup de demandes de cotations en ligne sur besoinsfinanciers.ca », observe Christian Laroche, vice-président principal de Pro Vie. Site comparateur, cette filiale virtuelle de Pro Vie agit comme intermédiaire auprès de plusieurs fournisseurs et offre, entre autres, de l’assurance hypothécaire.

Alors que son centre de référencement axé sur le télémarkéting sert surtout à développer le marché de l’assurance salaire pour cols bleus et travailleurs autonomes, c’est ce que M. Laroche appelle le « référencement entrant » qui fonctionne le mieux pour l’assurance crédit. « Le Web fonctionne avec des mots clés. Dans les bonnes périodes de l’assurance crédit, en hiver et au printemps, nous achetons ce mot auprès de Google. À l’arrivée sur le site, le client peut connaitre son admissibilité en sept questions », dit-il. M. Laroche a précisé qu’il lui en coutait 3 000 $ par mois pour acheter un mot clé et ainsi se retrouver dans la zone payante du moteur de recherche.

Plus de 200 demandes par mois

Le conseiller prend ensuite la relève du site de comparaison, si le client le désire. Un bouton permet d’obtenir uniquement une soumission et un autre, de solliciter un appel de la part du conseiller.

« Nous recevons de 200 à 250 demandes de rencontre par mois, que nous attribuons à un conseiller géographiquement près du client. S’il n’y en pas, nous proposons une formule de partage de commissions à un conseiller d’un autre agent général, mais dans près de 95 % des cas, nous en trouvons un de chez nous, confie M. Laroche. Ce sont pas mal toujours les mêmes. J’ai des conseillers qui ne vivent que de ce système. »

Président de son propre cabinet qui opère sous la marque du site comparateur soumissionassurancevie.ca, Michel Landry vend 2 500 polices par an sur Internet en référant ses leads à des conseillers du Groupe Cloutier. Les clients peuvent entrer dans son site pour faire une soumission d’assurance vie. Le cabinet les rappelle pour faire une présélection et leur assigne ensuite un courtier à l’aide d’un téléphone intelligent, dans le but de fixer une rencontre.

« Actuellement, nous entrons dans une période achalandée en assurance crédit, car il y a eu plusieurs transactions immobilières, au printemps, a confié M. Landry. J’estime que le ratio des ventes d’assurance crédit sur le total de mes ventes atteint en ce moment 40 %. »

Taux de fermeture élevé

Il ajoute que le taux de conclusion des ventes est élevé, en raison de la présélection rigoureuse effectuée par soumissionassurancevie.ca. Elle s’enquerra entre autres des détails les plus importants de l’état de santé. « Nous demanderons par exemple au client potentiel s’il a déjà eu un infarctus ou un accident vasculaire cérébral. Cela évite les mauvaises surprises. Lorsque le conseiller entre chez le client, il n’a qu’à prendre les renseignements, car celui-ci est déjà qualifié », explique M. Landry.

Le président du cabinet virtuel voit un grand avenir dans le marché de l’assurance crédit. Il sera soutenu par le vieillissement de la population, comme bien d’autres créneaux des services financiers, dit-il. Les babyboumeurs dont les enfants sont grands et qui ont amorti leurs dettes de jeunesse n’hésitent pas à hypothéquer de nouveau leur maison et se payer du bon temps : la moto, le bateau, le Winnebago. Selon lui, l’ère de nos parents qui n’osaient pas toucher leur bas de laine, même à la retraite, est bel et bien révolue.